深度:2023年光储产业链五大风险与趋势

有句名言:"计划无用,但规划必不可少"。

对如何描述太阳能和储能行业从异常动荡的2022年向不确定的2023年的过渡来说,我想不出有什么比这更合适的说法。新常态尚未确立,能源转型的领军者必须应对不断变化、常常冲突的地缘政治和宏观经济力量导致的战略困境。

本文讨论的目的是确保行业参与者制定战略措施,从而最大限度的利用机遇,降低与以下主要市场趋势相关的风险:

1、强迫劳动法(如UFLPA)的区域扩张和行业扩张

2、太阳能光伏和储能系统(ESS)供应链的重新全球化

3、政府对多晶硅和关键矿物市场的干预

4、电动车领域的先发优势

5、长期储能和绿氢项目的验证(或不验证)

美国为更多光伏制造回流付出了越来越多的努力

强迫劳动法的扩张

战略问题——我的电池和电池中的原材料来自何处?欧盟供应链是否符合拟议的强迫劳动法?如何使供应商组合多样化,从而最有效的规避地缘政治风险?现在是否应该开始开展供应商可追溯性研究?

2021年,合盛硅业暂扣令(WRO)带来了重大的进口挑战。在此之后,由于UFLPA使光伏组件进口陷入停滞,2022年的美国太阳能行业面临着进一步的供应链挑战。

美国海关和边境保护局(CBP)扣留了大量光伏组件,导致美国装机容量预期同比下滑了23%。不过也出现了进展迹象,设备就像涓涓细流一样被释放给焦急的开发商。

尽管发出了早期预警,但政府机构无法为美国太阳能行业提供明确的指导意见,这使利益相关方对CBP的严格审查流程毫无准备。买家和卖家不应允许同样的错误在储能领域重演。由Sheffield Hallam大学的作者撰写的《驱动力》一文已指出了可能的影响,描绘了UFLPA会给美国汽车行业带来的严峻画面。

鉴于电动汽车(EV)的日益普及以及电动汽车和ESS供应链之间的紧密联系,ESS的供应可能会被夹在中间。美国参议院财政委员会主席Ron Wyden已开始调查美国汽车制造商与中国新疆强迫劳动的关系。新当选的国会领导层可能会迅速将这些调查扩展到ESS市场。

在美国之外,针对强迫劳动产品的、类似的结构性禁令在地域上的扩展几乎已是板上钉钉。欧盟委员会发布的一项提案设想在整个欧盟范围内,对使用强迫劳动的进口产品实施类似UFLPA的禁令,同时还会将禁令范围扩展到全球以加大力度。对监管机构来说,来自高风险国家的重要矿物供应是唾手可得的成果,例如刚果民主共和国丰富的钴供应。

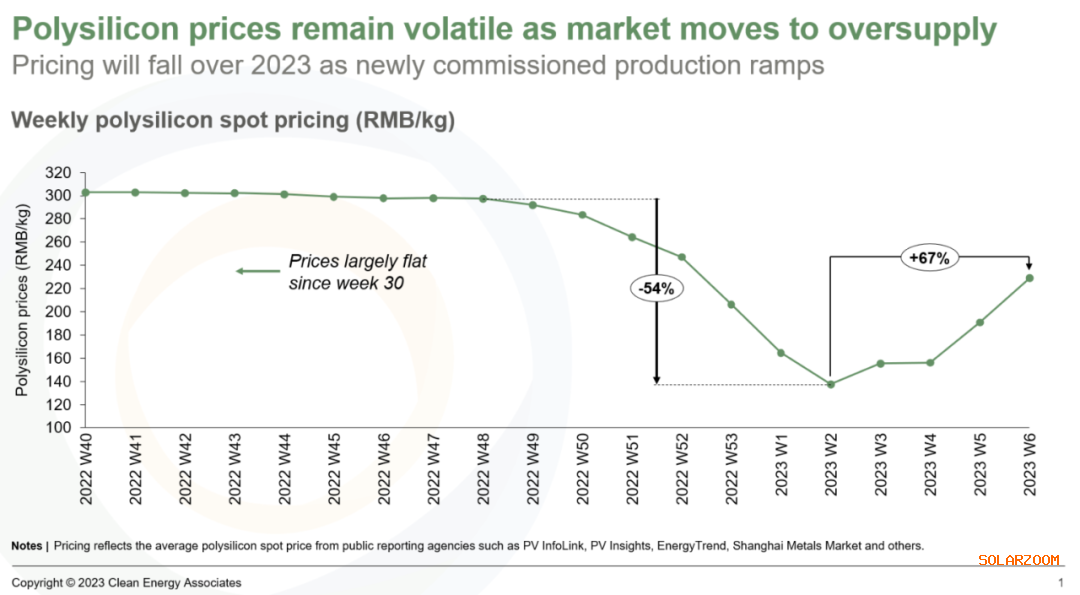

随着市场趋向供过于求,多晶硅价格仍动荡不安

太阳能光伏和ESS供应链的重新全球化

战略问题——我应该在哪里投资?我如何在竞争中定位?我应该如何设置RFP(意向征询书)?我是否为应对初级OEM供应商带来的、越来越高的风险做好了准备?如果关税被取消,那我的计划是什么?

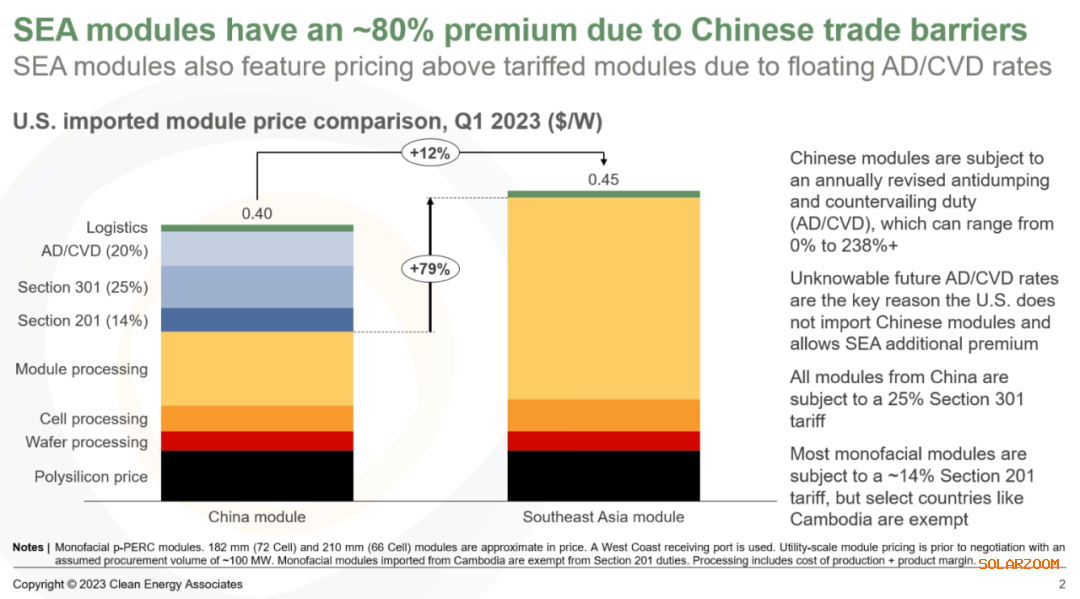

上述劳工法的影响以及一系列的关税,如201/301条款和针对中国的反倾销/反补贴税,大大增加了进口光伏组件的成本。除了在至2024年6月的24个月新关税期外,拜登政府并未表明会对这些关税采取任何减免措施。

《通货膨胀削减法案》(IRA)对美国国内生产的太阳能和储能设备提供了慷慨支持,这进一步激励了清洁技术行业实现供应基础的多样化,包括制造业的本地化。

印度也在努力提升光伏供应链的独立性。印度的年度太阳能装机容量预计将在2023财年超过20GW,距2030年500GW的可再生能源累计发电容量目标越来越近。为了实现这一目标,印度中央政府表示希望在国内控制更多的供应链。与美国类似,印度已采取了一系列的保护主义政策。

印度中央政府在4月批准了预算逾6.11亿美元的产能挂钩激励计划,用于推动10GW的综合太阳能产能。进口关税税率从14.5%起步,可达到逾50%。

事实上,欧盟似乎是个例外,欧盟尚未正式确定光伏或ESS的积极本地化战略。欧盟委员会主席Ursula von der Leyen在2023年达沃斯论坛上发表的声明暗示称,在建立商业可行的内部供应链方面,欧盟存在着结构性挑战。为了克服这一挑战,欧盟即将实施至关重要的政策行动。

尽管欧盟有一些全球最雄心勃勃的脱碳计划,但高昂的劳动力和能源成本阻碍了欧盟的内部本地化。最终,欧洲可能会做出成为美国、印度和东南亚组件供应商首选出口市场的决定,将精力集中在创造下游就业机会和设备部署上。

多晶硅价格暴跌,政府干预,锂价缓解在即

战略问题——全球供应情况以及市场状况将如何影响美国的多晶硅新投资?哪里正在开发新的锂资源?这些国家的政策风险是什么?我该如何设置RFP?我可以对冲我的指数化电池采购协议吗?

全球贸易争端为全球多晶硅供需平衡蒙上了巨变阴影。在经历了18个月的供应紧张和价格暴涨之后,2023年头几周,多晶硅市场出现了戏剧性的重新调整,价格从2022年12月下滑了55%,跌至18美元/kg。

正如清洁能源协会(CEA)的光伏价格预测报告反映出的那样,价格暴跌是由中国大规模的产能增长浪潮推动的。根据预测,中国多晶硅供应量在2023年将增长近一倍。

然而,在本月的中国多晶硅制造商会议之后,市场定价的大幅下调趋势突然逆转,多晶硅价格大幅上涨了逾30%。一季度是材料定价的典型波动期,买家和卖家都在努力试探市场底线。前述现象无疑将引起人们的关注,并可能促使政府采取更多措施来限制价格欺诈。到目前为止,政府鲜有行动,但向多晶硅制造商发布了一系列通知用于控制2023年定价,以免影响光伏组件价格。

由于中国贸易壁垒,东南亚组件约有80%的溢价

2022年和2023年,锂的定价一直比较稳定,但这并没有缓解全球电池储能行业的压力,因为价格仍然居高不下。不过,鉴于2023/2024年产能的快速增长,缓解措施可能即将到来。拉丁美洲新兴的锂供应商目睹了不同程度的政府参与。

阿根廷、玻利维亚和智利的代表公开讨论了卡特尔的组建。这种欧佩克式贸易团体的目标是确保价格维持在足够高的水平,从而证明支持新的锂开采业务所需的大量投资是合理的,同时通过这些新业务增加国库收入。

理论上,一个覆盖整个拉美地区、以锂为重点的贸易集团会成为中国下游市场主导地位的潜在阻力。然而,在拉美地区,迄今为止,政府控制的自然资源公司鲜有成功案例。此外,澳大利亚在全球锂矿市场的明确领导地位将削弱区域性卡特尔所希望获得的全球定价权。因此,虽然这种情况不大可能发生,但如果拉美地区的锂生产商政府组成卡特尔,这可能只会促进对美国和加拿大等其他自由市场的供应投资。

电动汽车的先发优势机遇

战略问题——户用或商业领域更有可能获利吗?电动汽车价值链的哪一部分吸引了最多的投资?

根据LMC Automotive和EVVolumes.com的研究,电动汽车销量在2022年达到最高点,占全球汽车销量的10%。尽管欧洲和中国的补贴市场占了很大比重,但这一里程碑的意义重大。由于IRA的新税收优惠政策,加上传统汽车制造商新电动车车型的大量增长,这些因素应会吸引潜在买家,预计美国有望在短期内迎头赶上。但是,由于消费者继续在通货膨胀中挣扎,对经济衰退的担忧挥之不去,2023年将成为一个挑战之年。

虽然电动车销量的不确定性很大,但却可能会为致力于在电动车领域获得先发优势的、积极进取的企业打开大门。对于电动车充电设备获得的慷慨激励而言,专注于电气化或是利用这种激励的最合理方式。就数量而言,预计电动车充电市场将主要向户用充电系统倾斜。这一市场很可能会模仿户用光伏行业的结构:高度分散,且获客成本特别高。同样,公共充电站的部署将在市政一级进行。虽然从定价的角度来看,这么做会更有利可图,但却可能会面临类似的碎片化问题和延误问题。

如果清洁能源的历史重演,那么车辆电气化的工商业市场将首先由少数早期采用者主导,他们希望通过专注于其核心业务的“绿色”证书来对品牌做出区分。在过去十年里,当拥有耗电的数据中心的公司签署美国首批太阳能虚拟购电协议时,情况确实如此。他们的行动为其他人打开了大门。但是,应该指出的是,在美国环境保护局的前100名合作伙伴中,60%的绿色电力使用总量是由仅仅15家公司推动的。

试点项目对长期储能和绿氢项目进行测试

战略问题——我们公司围绕深度脱碳的战略是什么?每种技术类型存在哪些投资机会?如何在短期内量化和管理技术风险?支持试点项目的可再生能源将来自何处?

长期储能(LDES)和绿氢(GH2)投资者经历了异常艰难的2022年。SPAC支持下的LDES供应商的股价暴跌,燃料电池和电解器设备长期供应商也遭遇了股价下跌。尽管蒙受了这些损失,但这一行业仍然乐观。为了启动新技术的预商业化运作,美国各州和联邦政府的大量激励措施正在发挥作用。炒作期即将结束,对于早期创新者来说,2023年是必须证明其技术可以通过审核的一年。

LDES和GH2的试点项目与日俱增,由能源部(DOE)赞助的80亿美元氢气中心计划获得了特别关注。目前,有超过20个项目在争夺其中的部分资金。同样,美国能源部正在为11个LDES示范项目的开发提供3.5亿美元资金,用于不同技术类型的早期基准测试。成功获得这些资金是潜在投资方在早期竞争中占据一席之地的关键所在。

LDES和GH2面临着诸多监管和商业挑战,那些成功的技术示范者因而变得益发重要。我们可以看看耗资数10亿美元的Petra Nova燃煤发电项目遭遇的失败,以及这给美国的碳捕获利用和储能的未来投下的阴影。这一项目获得了美国能源部提供的1.95亿美元资金支持。

自2020年5月以来,项目一直处于离网状态。此外,在运行时,这一项目从未满足与二氧化碳捕获率相关的规范要求。如要保持投资者的兴趣并赢得热切的开发团体的信任,LDES和GH2试点项目就必须避免这种命运。