疫情、贸易战下光伏企业新挑战:从营销全球化到生产全球化

新冠疫情和俄乌战争让众多光伏企业看到了物流供应链的重要性,纯粹追求成本最低化不再是企业对于供应链的单一要求,供应链的安全与韧性成为企业更加注重的方面。

我们正处于一个新的地缘政治环境,观察未来的趋势或许比过去两年要复杂得多,贸易战频发导致光伏行业出海之路愈加艰难。就过去几周的情况来看,航空领域和港口关闭导致物流供应链紊乱的情况可能会成为常态。

光伏行业物流供应链的参与者都应注重全球政治局势的变化,以长远的观点来看待这个新形势,转换思路以积极的心态观察并研究推进适应新形势的供应链该如何形成。

一、当前上海疫情对光伏出海物流造成的严重影响及船公司的应对措施

2022年3月以来全国疫情此起彼伏,特别是上海作为一座全国乃至全球首屈一指的经济强城,正在遭受奥密克戎的侵袭,为遏制疫情蔓延势头,在全市范围内开展了新一轮切块式,分批实施封闭管控。卡车运输数据显示,上海此轮引入防疫限制导致经济活动比正常情况下下降了40%。

海运出口方面,虽然港区正常运营,集卡车辆可凭设备单及48小时内核酸阴性报告行驶,但由于多地区封闭管理,长三角地区高速近170个出口封路,沪牌集卡车异地劝返,进出口作业困难重重。同时由于部分司机处于隔离状态,运力也将受限,公路运费上涨30%-50%不等。

在上海港出运的光伏产品实际上绝大部分来自长江三角洲地区,并非上海本地工厂,因此光伏行业出口受到了直接重大影响。虽然封控不关闭港口,但货运效率仍受到较大影响,部分车队和代理基本上“躺平”。长三角光伏企业原计划于上海港出口的货物,都开始调转方向,转从长江沿线港口或宁波、连云港等港口出运,导致这几个港口爆仓,市场即期运价上涨。

因为各地目前只是限制上海进入的车辆,本地车辆的货运基本影响不大,因此船公司推出了“陆改水”、“陆改铁”、海铁联运等替代性产品,将长三角各地区光伏企业的出口产品通过铁路、驳船运输方式进入上海港或宁波港。

例如中远海运集团经与铁路部门和上海港海铁平台公司沟通,已全力保障苏州、无锡、常州、镇江(丹阳)、南京、南通(海安)、湖州、长兴等既有循环班列的服务不断不乱,为广大光伏企业提供了稳定及时的物流服务,保障了光伏产品出运的时效性,减少了因公路封控对企业出口物流带来的不利影响。并且提出如有增量需求,单批次货量达到40-50FEU,可争取申请专列发运。同时在利用其长江支线密集、运力充足、挂港数量多等优势在长江沿线个港口地区开通“陆改水”进港新通道,为广大光伏企业提供多样化、多渠道的物流路径,缓解因疫情造成的公路运输资源紧缺。

二、中欧班列在俄乌战争后的发展趋势与中东欧国际物流路径优化

位于中西部的光伏企业发往中东欧的产品多数会选择中欧班列的运输方式,比如陕西、四川等地的光伏企业。中国开往欧洲的货运铁路多数要经过俄罗斯,俄乌战争打响几天内,许多企业放弃了途径俄罗斯和白俄罗斯的铁路运输,货量出现明显的减少。

到目前为止,虽然没有任何禁运,欧洲没有中断或阻止上述这些国家在欧亚铁路上的合作,但是企业出于供应链安全方面的考虑,部分铁路运输正在向海运转移。有机构推测,欧亚铁路运输中50%的货量正在回流到海运,这无疑让海运的供需市场更加失衡。同时铁路运营方也在研究绕过俄罗斯替代的线路,即通过哈萨克斯坦、阿塞拜疆到达格鲁吉亚波季港,再从波季到土耳其或罗马尼亚的康斯坦察,再从那里到匈牙利和欧洲其他地方。这条路线仍面临很大的挑战性,运输时间可能是个问题,截至今天,该线路的平均运输时间约为 40 天。格鲁吉亚波季港拥堵严重,当然设施陈旧、作业能力不足是东欧港口普遍存在的情况。

对于光伏企业到中东欧地区的物流需求可以采用中欧陆海快线的运输路径,海运到希腊的比雷埃夫斯港后再通过铁路辐射中东欧地区,包括匈牙利、捷克、斯洛伐克、塞尔维亚、保加利亚等国家。

以中远海运的航线为例,其从宁波港到比雷埃夫斯港最快仅需20天,加上铁路运输时间全程基本上和中欧班列时效性相差不大,比从汉堡港中转节省10天左右的航程。同时,比雷埃夫斯港可以和鹿特丹一样享受增值税缓征政策,其港口附属的物流仓储分拨中心设施先进,惠普公司等世界五百强企业选择这里做为其在中东欧的分拨中心,我国光伏企业大都选择鹿特丹做为其在欧洲的仓储中心,如果企业在中东欧地区有规模的销售量,选择这里做为物流配送中心比鹿特丹效率更为高效、成本更加优化。国家对中欧班列的补贴政策因为疫情延迟到2023年底取消,届时中欧陆海快线将会有更加突出的性价比优势。

三、在全球物流供应链紊乱与贸易战频发的新形势下建议光伏企业从营销全球化向生产全球化转变

全球物流供应链紊乱造成光伏产品出海成本剧增、交付期延迟。自疫情发生以来国际海运成本剧增十倍以上,2022年隆基海运费预算就超四十亿之多(2022隆基海运物流预算超40亿!光伏海运困局如何破局?),同时舱位与空箱紧缺,国外港口拥堵,到欧州的交货期从之前的30天增加到现在的六七十天,到美国的交货期从之前的十几天到二十天增加到现在的六七十天。

虽然该情况已经持续了两年,但是到目前仍然看不到缓解的迹象。最近的俄乌战争令中欧班列运行不畅,中西部地区光伏企业发往欧洲市场的陆上通道受阻。

虽然经济全球化趋势不可逆转,但是近年来欧美特别是美国采取更多保护主义,其主要考虑国家利益及安全利益,而不是资源配置的效益和效率。这场新冷战和供应链的政治化对于六七成销量在海外的光伏行业而言是一个不得不认真应对的新局面。前几年欧美对中国光伏产品的“双反”使中国光伏行业深受其害,2021年6月美国针对中国涉及到新 疆制造的光伏产品进行制裁。

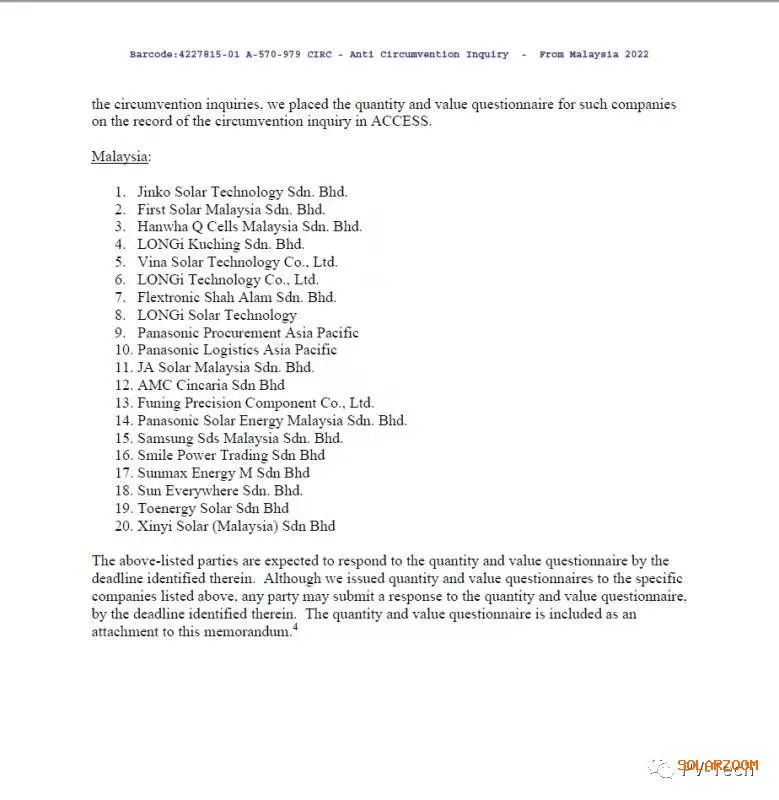

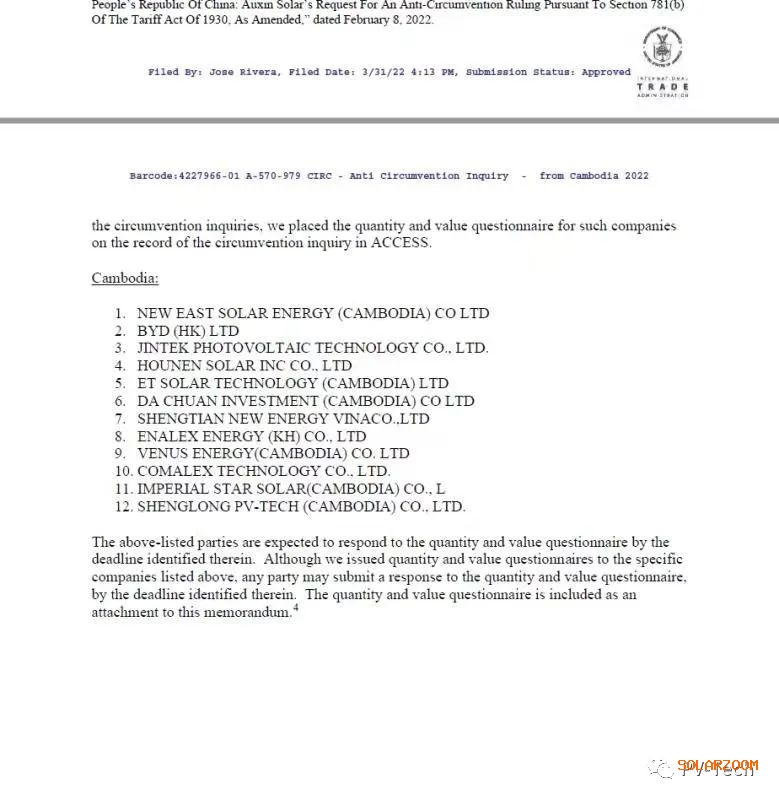

最近美国商务部将展开对中国太阳能生产商,通过在柬埔寨、泰国、马来西亚、越南东南亚四个国家开展业务来规避太阳能关税的行动,一旦美国商务部最终裁定在这种情况下存在规避行为,则任何关税都将追溯到开始之日,美国80%的光伏产品进口均来自这四个东南亚国家。同时印度于今年4月1日将组件关税提高至40%,电池关税至25%。虽然全球光伏市场发展前景看好,但是贸易环境却危机四伏,针对中国光伏产品的关税壁垒和非关税壁垒层出不穷。

今年国内光伏行业产能大扩张,特变电工、大全能源、合盛硅业、上机数控、东方希望、中来股份、吉利科技、宝丰集团等企业规划了140万吨多晶硅产能。根据光伏行业协会统计,新规划以及扩产的产能是2021年全年的2.77倍。隆基股份、双良节能、晶科能源、宇泽半导体规划了或者签署了180GW的硅棒、硅片产能。

隆基股份、晶澳科技、晶科能源、天合光能、东方日升、阿特斯等组件企业合计推出了190.8GW的电池组件扩产计划。其中隆基股份扩产57GW的电池、组件产能,合计投资199.2亿元。除此之外,晶澳科技、晶科能源、东方日升、中利集团等企业均有上百亿的投资扩产计划。如此之大的产能扩张均放在国内,而韩华却在全球布局产能扩张,其在2021年全球光伏组件出货量第七(前六都是中国),却抢先在美国布局光伏全产业链,韩华承诺在整个太阳能供应链中确保美国的制造能力——从多晶硅开发到最终的太阳能电池板组装。从营销全球化到生产全球化,中国大型光伏企业和韩华有着重大的差异,造成这种差异的,不是产能和技术的差异,而是企业战略和海外经营能力包括人才储备等方面的差异。2010年韩华收购了中国光伏企业林洋新能源,2012年韩华收购Q CELLS,在欧洲和美国生产组件。2021年,韩华收购REC Silicon ASA,在美国生产硅料,建立完整的光伏产业链。

当后来者的韩华已经实现了生产全球化的时候,全球领先的中国大型光伏企业还只是营销全球化,还只是在发展中国家生产全球化,对于中国大型光伏企业来说,去欧美建厂存在着海外经营人才储备的缺失、对海外建厂相关法律的陌生、企业跨国经营能力需要再提升等诸多困难。虽然我们的光伏企业发展迅猛,其产能和技术均在全球市场领先,但是他们毕竟发展时间才十几年,和欧美有上百年历史的跨国企业相比在跨国经营能力上毕竟存在着相当大的差距。我们相信只要给予他们成长的时间,一定会迈开这一步。今年的1月17日,锦浪科技在接受投资机构调研时说:“美国市场在本土设厂的补贴法案还未正式通过,如果法案得以落地可能考虑自己或与合作伙伴在美国设厂。”

中国光伏行业协会秘书长王世江博士去年就已经提出,中国的光伏产业不能只局限于在国内扩张产能,在物流供应链紊乱、贸易战频发的背景下,企业应该及时调整发展战略,在全球市场,特别是在欧美发达国家合理布局产能扩张。国家发改委宏观经济研究院李大伟研究员也告诉笔者,政府也在关注这个问题,他建议光伏企业应该抱团出海,上下游配套的硅片、电池、组件、逆变器、辅材等企业可以发挥各自最擅长的优势进行分工合作,避免重复建设。在全球物流供应链紊乱与贸易战频发的新形势下,建议光伏企业从营销全球化向生产全球化转变。

附:马来和柬埔寨的被查光伏企业清单: